SBTi (Science-based Targets Initiative) : ce qu’il faut savoir

Qu'est-ce que la SBTi ? Pourquoi et comment devriez-vous l'appliquer en entreprise ? Greenly vous dit tous de la Science-based Targets Initiative.

ESG / RSE

Secteurs d'activité

L'intérêt des critères ESG - tant pour les entreprises que pour les investisseurs

Pourquoi ils peuvent être contestés

Comment les intégrer à sa stratégie d'investissement

Comment Greenly peut vous accompagner dans la réalisation de votre reporting ESG

Des chiffres en progression — comparativement à la précédente analyse réalisée en 2021. D'où l’importance de ne pas rater le coche pour les entreprises et les investisseurs.

L’autorité des marchés financiers (AMF) définit les critères ESG comme un outil permettant d’évaluer la prise en compte des enjeux liés au développement durable, dans le cadre de la stratégie d’une organisation.

Ces fameux critères sont au nombre de trois :

Le critère environnemental évalue l’impact de l’entreprise sur notre planète, ainsi que la manière dont elle répond à cette problématique.

De nombreux indicateurs peuvent être utilisés pour procéder à cette évaluation. Parmi eux :

Le critère social évalue l’impact de l’entreprise sur l’ensemble de ses parties prenantes (employé.e.s, investisseurs.euses, client.e.s, fournisseurs, communes aux abords des locaux et/ou des sites de production, etc.).

Les points étudiés peuvent être :

Le critère de gouvernance évalue la propension de l’entreprise à fonctionner de façon transparente et équitable.

Ce critère peut être évalué en se concentrant sur :

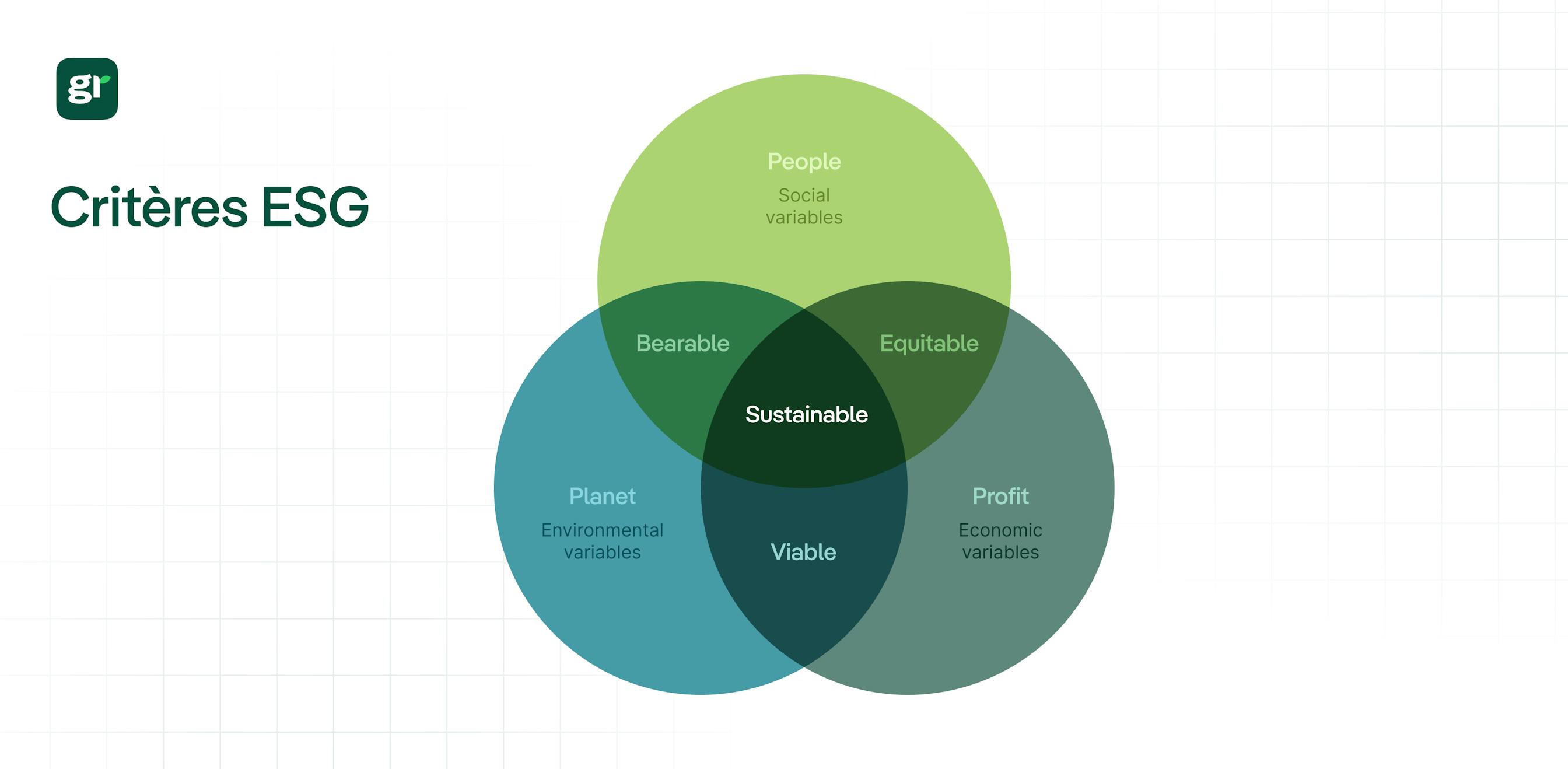

Pour la petite histoire, les critères ESG incarnent la version la plus récente d’un concept introduit par John Elkington en 1994 : le “Triple Bottom Line” (TBL ou 3BL).

HEC Paris

What is the “Triple Bottom Line”

John Elkington

Consultant britannique expert dans les questions de responsabilité sociétale des entreprises (RSE) et de développement durable

Pour rappel, le rapport Brundtland est un document publié par la Commission des Nations Unies sur l’Environnement et le Développement (World Commission on Environment and Development, WCED) à la fin des années 1980. Il est considéré comme le rapport ayant jeté les bases du développement durable tel que nous le conceptualisons aujourd’hui.

Le principe de “Triple Bottom Line” est aussi parfois désigné sous celui des “Three Ps” ou “Trois P” (People, Planet, Profit).

Ces dernières années, les questions de développement durable ont gagné en visibilité.

La nécessité de soutenir un développement qui soit à la fois économiquement efficace, socialement équitable et écologiquement soutenable apparaît de plus en plus comme une ligne de conduite avec laquelle nous ne pouvons transiger.

MEDEF

Baromètre national de perception de la RSE en entreprise, édition 2022

Mais la route s’annonce encore longue. D’après le portail Notre-environnement, les émissions de gaz à effet de serre (GES) ont augmenté de 58 % au niveau mondial entre 1990 et 2021. Et bien que la France ait enregistré une baisse encourageante entre le 1er trimestre 2024 et le 1er trimestre 2023 (- 5,3 %), les efforts doivent être maintenus et accentués. Du moins, si nous voulons lutter efficacement contre le changement climatique.

Idem sur le volet social : en France en 2022, 12 % des personnes reconnues handicapées étaient au chômage, soit 1,7 fois plus que la moyenne nationale. (source : Observatoire des inégalités).

Du côté de l’égalité hommes-femmes, la progression est notable mais doit se poursuivre. Les femmes représentent aujourd’hui 45 % des cadres supérieurs - soit deux fois plus qu’en 1982. Pour autant, la part des cadres parmi les femmes (18 %) demeure légèrement inférieure à celle des hommes (21 %), alors même que les femmes sont plus nombreuses à avoir obtenu un diplôme de l’enseignement supérieur (en 2017, 50 % de celles sorties du système scolaire, contre 40 % des hommes).

Ces quelques exemples ne sont pas représentatifs de la totalité des indicateurs auxquels il nous faut prêter attention. En revanche, ils donnent quelques indications quant à la manière dont les choses doivent encore évoluer.

En 2023, le cabinet PwC indiquait que 56 % des investisseurs interrogés avaient interrompu au moins une fois sur les douze derniers mois une transaction, et ce, pour des raisons liées aux critères ESG (source : Global Private Equity Responsible Investment Survey, édition 2023).

De même, 69 % des répondants disaient prioriser cette dimension dans le cadre de leur stratégie d’investissement, et 40 % déclaraient que l’ESG avait un impact sur la valorisation de sortie de l’actif.

La valorisation des actifs consiste à attribuer à des actions ou à des titres de propriété, une valeur déterminée à un moment précis, afin de comparer lesdits actifs aux prix de marché et décider ou non de leur acquisition.

En tout état de cause, les critères ESG sont devenus incontournables dans le milieu de l’investissement. 78 % des 45 sociétés françaises de Private Equity interrogées considèrent que la prise en considération de la performance ESG est cohérente avec la recherche de rendement.

Nathalie Lhayani, pour le journal Les Échos

Présidente du FIR (Forum de l'investissement responsable)

Il arrive malheureusement que des entreprises se disent plus progressistes qu’elles ne le sont vraiment.

Il arrive aussi que certaines d’entre elles attirent l’attention sur les aspects qui les valorisent, afin de passer sous silence d’autres dimensions moins reluisantes... Enfin, il arrive que des entreprises fassent simplement preuve de maladresse.

Quoi qu’il en soit, les critères ESG ne sont pas nécessairement un rempart au greenwashing. Tout dépend de la façon dont ils sont utilisés.

Aurore Lalucq, pour Challenges

Députée européenne

Comme nous venons de le voir, l’usage des critères ESG n’est pas nécessairement vertueux.

Et pour cause : il existe une multitude de standards et de réglementations. En fonction du référentiel choisi, les exigences ne sont pas forcément les mêmes. Une entreprise mal intentionnée peut donc choisir celui qui l’arrange le plus au regard de son bilan.

Cette variété ne facilite pas la comparaison. Pour les investisseurs, il peut s’avérer difficile de dire si telle entreprise est finalement meilleure qu’une autre. C’est l’une des raisons pour lesquelles certaines régions du monde tâchent de préciser ce que doivent être les critères "essentiels".

Novethic

Média en ligne spécialisé dans la finance durable et l'économie socialement responsable

En février 2024, le Conseil et le Parlement européen ont établi un accord provisoire sur une proposition de règlement pour la notation ESG.

Conseil de l’Union européenne

Communiqué de presse, 14 février 2024

De plus en plus d’individus sont soucieux de la performance extra-financière des entreprises. Élaborer une stratégie qui tient compte des critères ESG peut vous aider à valoriser votre organisation, car une entreprise qui essaye de contribuer positivement à la société dans son ensemble mérite d’être mise en avant.

D’autant plus que ce genre d’exemple :

Une entreprise tenant compte des critères ESG travaille aussi à assurer sa pérennité.

Aujourd’hui, une entreprise qui méprise le volet extra-financier court le risque de se heurter à une réglementation de plus en plus exigeante. Ce qui pourrait donc menacer ses performances, sa rentabilité, voire même son existence - ceci sans parler des risques environnementaux qui pourraient venir durement frapper sa chaîne d’approvisionnement.

Nous l’avons vu précédemment : les investisseurs sont de plus en plus soucieux des critères ESG. Pour cette raison, une entreprise veillant à répondre à cette préoccupation peut attirer des capitaux plus facilement.

Elle peut ainsi bénéficier de meilleures conditions de financement (des taux d'intérêt réduits sur les prêts, par exemple) ou de conditions plus favorables pour l'émission d'obligations vertes.

Côté investisseurs, les arguments en faveur des critères ESG sont aussi nombreux. Ils permettent d’abord de constituer une première “garantie” de fiabilité.

Amendes pour non-conformité à certaines réglementations, dommages environnementaux coûteux, scandales, chute des ventes... Nous l’évoquions plus haut : les entreprises qui négligent cette dimension de leur performance prennent des risques - pourtant évitables. Rien, en tout cas, qui puisse ravir des investisseurs potentiels.

Tenir compte des critères ESG peut conduire à une amélioration de la performance financière d’une entreprise - à long terme notamment. Un tel phénomène s’explique de trois manières :

ESG and Financial Performance

NYU Stern, Center for Sustainable Business

Hélios

Néobanque française

Les clichés ont la vie dure. Pourtant, les investisseurs sont des citoyens au même titre que les autres. Ils peuvent donc être préoccupés par les problématiques environnementales et sociales, eux aussi. Certains d’entre eux cherchent à aligner leurs choix d’investissement avec leurs valeurs personnelles, et privilégient les entreprises qui montrent patte blanche dans le domaine de la RSE.

| Exemples de critères environnementaux | Exemples de critères sociaux | Exemples de critères de gouvernance |

|---|---|---|

| Émissions de CO2 | Conditions de travail | Structure de gestion |

| Consommation d'énergie | Diversité et inclusion | Éthique d'entreprise |

| Gestion des déchets | Engagement communautaire | Transparence financière |

| Utilisation des ressources naturelles | Formation des employés | Conformité réglementaire |

| Impact sur la biodiversité | Santé et sécurité au travail | Rémunération des dirigeants |

| Émissions de gaz à effet de serre | Égalité des salaires | Indépendance du conseil d'administration |

| Pollution de l'eau | Satisfaction des employés | Politiques anti-corruption |

| Utilisation des matériaux recyclés | Relations avec les syndicats | Droits des actionnaires |

| Efficacité énergétique | Programmes de bénévolat | Audit interne |

| Projets de reforestation | Impact sur les communautés locales | Politiques de divulgation |

L'investissement socialement responsable (ISR) consiste à tenir compte des critères ESG dans la sélection de ses investissements. Il vise à générer des rendements financiers tout en promouvant des pratiques durables et éthiques.

On distingue trois formes de gestion ISR :

Face à l’engouement suscité par ce nouveau type d'investissement, la France a créé le Label investissement socialement responsable (ISR), qui identifie les fonds répondant le mieux aux enjeux environnementaux, sociaux et de gouvernance. Amélioré en mars 2024, le label impose aux fonds labellisés d’exclure les entreprises qui :

Pour en savoir davantage, rendez-vous directement sur le site du Ministère de l’économie, des finances et de la souveraineté industrielle et numérique.

Comme son nom l’indique et conformément à la définition établie par le Global Impact Investing Network (GIIN), l’investissement d’impact a pour but de générer un impact social et environnemental positif et mesurable, en parallèle d’un rendement financier.

Investissement à impact, document FIR et France Invest

2021

Toutefois, il est important de faire la part des choses.

Investissement à impact, document FIR et France Invest

2021

Si nous devions résumer, l’ESG et ses critères d’évaluation permettent à des investisseurs d’analyser le fonctionnement interne d’une entreprise dans l’optique d’un investissement socialement responsable (ISR).

Il s’agit alors de financer des entreprises contribuant au développement durable. Là où, l’investissement d’impact, lui, se caractérise par la recherche d’objectifs d’impact très précis.

Investissement à impact, document FIR et France Invest

2021

L’investissement d’impact repose sur 3 piliers :

Pour plus d’informations sur l’investissement à impact, n’hésitez pas à vous référer à cette page dédiée du site de France Invest.

| Piliers | Description | Exemples |

|---|---|---|

| Intentionnalité | C'est la traduction explicite de l'objectif de générer un impact social et/ou environnemental positif en plus du rendement financier. | Investir dans des entreprises développant des technologies propres afin de réduire les émissions de CO2. |

| Additionnalité | C'est l'impact généré par l'investissement, qui ne se produirait pas sans cet investissement spécifique. | Financer des projets de logement abordable qui ne verraient pas le jour sans ce financement. |

| Mesure d'impact | Ce sont la mesure et la démonstration fiable des impacts sociaux et environnementaux générés par l'investissement. | Utiliser des indicateurs clés de performance (KPI) pour suivre les progrès en matière de réduction de l'empreinte carbone. |

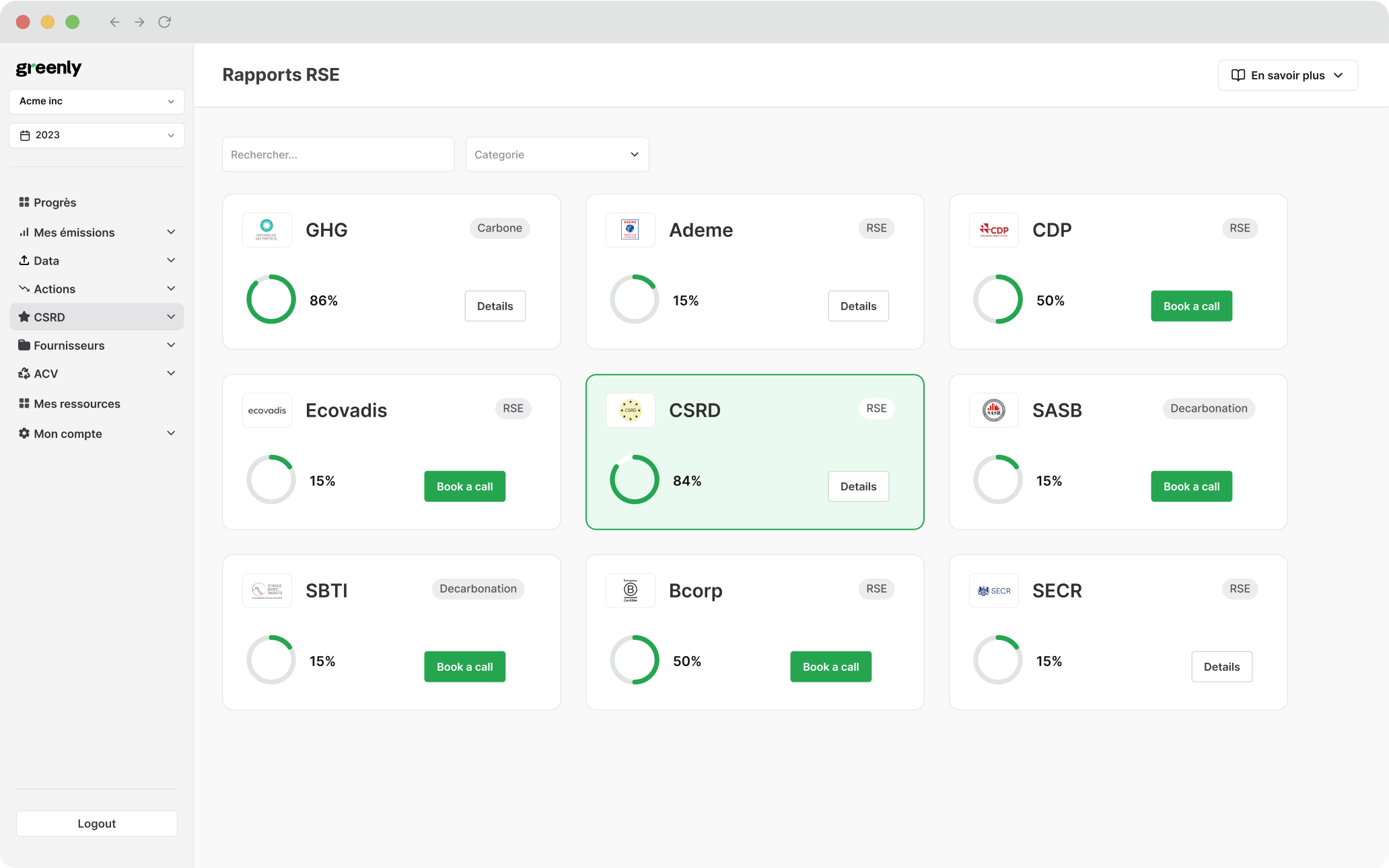

Utilisée par plus de 3 500 entreprises, notre plateforme tout-en-un propose à ses utilisateurs et utilisatrices des outils précis et efficaces, pour apprendre à gérer leur impact environnemental de manière globale - tout en étant guidés par notre équipe d'experts.

La Sustainability Suite centralise tous les besoins de votre entreprise en matière de développement durable : de la gestion carbone à l'Analyse de Cycle de Vie (ACV), en passant par la création de rapports ESG répondant aux normes les plus exigeantes.

Mais en quoi Greenly est-il le meilleur interlocuteur pour vous accompagner dans la réalisation de votre reporting ?